Die Swiss Bankers Prepaid Kreditkarten bieten eine einfache Lösung ohne Bonitätsprüfung und finanzielle Risiken. Doch wie überzeugen sie im Alltag und auf Reisen? Hier sind alle Vor- und Nachteile im Überblick!

Travel Prepaid Mastercard

- keine Jahresgebühr

- Cashback bei 20+ Reisepartnern

- Zugang zu täglich neuen Travel Deals

- bis zu 10 Prozent sparen bei Booking.com

- keine Bearbeitungsgebühr im Ausland

- in EUR, USD oder CHF erhältlich

- weltweit kostenloser Ersatz

- über 70 Millionen Akzeptanzstellen

- maximale Sicherheit dank Prepaid

- schnelles Aufladen per App

- mobile Zahlungsoptionen

Die verschiedenen Ausführungen der drei Prepaid-Kreditkarten richten sich dabei an die unterschiedlichen Kundenbedürfnisse. Alle Karten werden als Mastercard herausgegeben, was eine weltweit sehr hohe Akzeptanz verspricht. In unserer Analyse möchten wir die folgenden Produkte miteinander vergleichen:

- Swiss Bankers Life Mastercard und Life Digital (früher bekannt als Mastercard Prepaid)

- Swiss Bankers Travel Prepaid Mastercard (früher bekannt als die Travel Cash Karte)

- Swiss Bankers Prime Mastercard (früher bekannt als Prime Card)

Inhaltsverzeichnis

- Die Swiss Bankers Life Mastercard

- Die Swiss Bankers Travel Prepaid Mastercard

- Die Swiss Bankers Prime Mastercard

- Swiss Bankers Send – Geldtransfer

- Lohnt sich eine Swiss Bankers Prepaid Kreditkarte?

- Was sind die Alternativen zu den Swiss Bankers Prepaid Kreditkarten?

- Unser Fazit zu den Swiss Bankers Prepaid Kreditkarten

- Häufig gestellte Fragen zu den Swiss Bankers Prepaid Kreditkarten

Die Swiss Bankers Life Mastercard

Die ehemalige Prepaid Mastercard der Swiss Bankers wurde im Rahmen eines Relaunches zur Life Mastercard und somit zum Prepaid Kreditkartenprodukt für den Alltag. Der Clou: Es gibt sie nicht mehr ausschliesslich als Plastikkarte, sondern für alle, die die Karte nicht zum Geldabheben nutzen, auch in einer digitalen Version fürs Smartphone! Life Digital ist dabei das Pendant zur Life Mastercard und kommt mit den gleichen Leistungen und einer deutlich geringeren Jahresgebühr daher – jedoch ohne die Möglichkeit zum Bargeldbezug.

Life Prepaid Mastercard

- keine Ladegebühren

- keine Zahlungsgebühren

- schnelles Aufladen per App

- mobile Zahlungsoptionen

- Online-Beantragung ohne Bonitätsprüfung

- als digitale Version erhältlich

Erhältlich ist die Life Prepaid Kreditkarte von Swiss Bankers bei zahlreichen Verkaufsstellen, worunter die grössten Schweizer Banken sowie zahlreiche Kantonal- und Regionalbanken fallen. Man kann die Karte aber auch im Online-Shop von Swiss Bankers erhalten, hier gibt es auch die digitale Version, die in Minutenschnelle auf dem Smartphone installiert ist. Dadurch hat sie mit Sicherheit den komfortabelsten Beantragungsweg.

Was sind die Vorteile der Swiss Bankers Life Prepaid Kreditkarte?

Was die Life Prepaid Mastercard von den anderen Swiss Bankers Produkten abhebt, ist, dass keine Ladegebühren und auch keine Gebühren pro Zahlung anfallen. Das macht sie zum idealen Begleiter im Alltag, denn die Prepaid Kreditkarte hilft einem, die volle Kontrolle über seine getätigten Ausgaben zu behalten. Die Beantragung ist dabei mehr als einfach, da jeder ab 16 Jahren ohne Bonitätsprüfung eine Karte bekommen kann. Wenn die Erziehungsberechtigten eine Vollmacht ausstellen, kann die Karte sogar schon ab 12 Jahren beantragt werden.

Hier kommt als weiterer Vorteil die schnelle Aufladung über die Swiss Bankers App zutrage: innerhalb von 15 Minuten soll das Guthaben auf der Karte verfügbar sein. Das Limit für die Kartenaufladung beträgt bei dieser Prepaid Kreditkarte ebenfalls 10’000 Franken.

Besonders spannend an der Swiss Bankers Life Mastercard ist allerdings die neue Life Digital Version – eine Kreditkarte ausschliesslich für das Smartphone. Hier werden alle Zahlungsinformationen auf dem mobilen Endgerät gespeichert, eine physische Karte ist also nicht mehr nötig. Zahlungen werden mit Life Digital nur über das Mobile Payment abgewickelt, was gleichzeitig aber auch bedeutet, dass man mit der Karte kein Bargeld am Bancomat erhalten kann. Bei einer monatlichen Gebühr von 2.90 Franken, also immer noch 34.80 Franken im Jahr ist dies allerdings ein Aspekt, der zu berücksichtigen sein sollte. Für eine Jahresgebühr von 45 Schweizer Franken (auf den Monat gerechnet: 3.75 Schweizer Franken) erhält man die Life Prepaid Version mit Plastikkarte, die ebenfalls mobiles Zahlen über Apple Pay, Samsung Pay, Google Pay, Garmin Pay, Fitbit Pay und SwatchPAY! ermöglicht. Hier muss also abgewogen werden, ob es einem die Ersparnis von knapp 10 Franken wert ist, wenn man damit kein Bargeld beziehen kann – wobei die Karte eh nicht hervorragend zum Geldabheben geeignet ist, wie im nächsten Abschnitt weiter beleuchtet wird.

Life Digital Prepaid Mastercard

- 3 Monate kostenlos testen

- 5 Franken Startguthaben geschenkt

- überall mit dem Smartphone bezahlen

- keine Ladegebühren

- keine Zahlungsgebühren

- schnelles Aufladen per App

- Online-Beantragung ohne Bonitätsprüfung

Was sind die Nachteile der Swiss Bankers Life Prepaid Kreditkarte?

Zwar fallen bei der regulären Nutzung der Life Prepaid Kreditkarte keine Gebühren an, jedoch ist sie im Gegensatz zu den anderen Produkten nicht kostenlos erhältlich. Die Jahresgebühr in Höhe von 45 respektive 34.80 Schweizer Franken ist dabei nicht allzu hoch, jedoch bietet die Karte wenige über ihren Einsatzbereich herausragende Benefits.

Auch gibt es weitere Gebühren, wie etwa bei Bargeldbezug. Dieser ist wie oben beschrieben nur mit der physischen Variante, also der Prepaid Kreditkarte Life möglich, jedoch erwarten einen hier dieselben Gebühren wie bei der Travel Prepaid Kreditkarte. Das heisst, für jedes Geldabheben am Bancomat fallen 5 Franken im Inland und 7.50 Franken im Ausland an.

Für den Einsatz im Ausland beziehungsweise bei Fremdwährungstransaktionen ist die Karte ebenfalls nicht geeignet, denn hier kommt eine Bearbeitungsgebühr in Höhe von 0.95 Prozent des Transaktionsbetrages hinzu – ein Kostenpunkt, der bei der Travel Kreditkarte nicht anfällt.

Die Swiss Bankers Travel Prepaid Mastercard

Wie der Name schon verrät, ist die Swiss Bankers Prepaid Kreditkarte in der Ausführung Travel die Karte, die sich an Reisende richtet. Früher wurde die Karte unter dem Namen Travel Cash herausgegeben. Nun ist der Fokus stärker auf den Reise-Vorteilen, statt auf dem reinen Bargeldbezug. Die Karte ist die einzige Version der Swiss Bankers Prepaid Kreditkarten, bei der keine Jahresgebühr oder Fremdwährungsgebühr anfällt. Zudem inkludiert sie die Hotelcard, mit der man bis zu 50 Prozent Rabatt in über 600 Hotels erhalten kann.

Travel Prepaid Mastercard

- keine Jahresgebühr

- Cashback bei 20+ Reisepartnern

- Zugang zu täglich neuen Travel Deals

- bis zu 10 Prozent sparen bei Booking.com

- keine Bearbeitungsgebühr im Ausland

- in EUR, USD oder CHF erhältlich

- weltweit kostenloser Ersatz

- über 70 Millionen Akzeptanzstellen

- maximale Sicherheit dank Prepaid

- schnelles Aufladen per App

- mobile Zahlungsoptionen

Erhältlich ist die Travel Prepaid Kreditkarte von Swiss Bankers bei zahlreichen Verkaufsstellen, worunter die grössten Schweizer Banken sowie zahlreiche Kantonal- und Regionalbanken fallen.

Die Vorteile der Swiss Bankers Travel Prepaid Mastercard

Der grösste Vorteil der Swiss Bankers Travel ist, dass sie in drei Währungsversionen erhältlich ist – Euro, US-Dollar oder in Schweizer Franken. Wer also viel in der Eurozone oder im amerikanischen Raum unterwegs ist, sollte in Erwägung ziehen, die Prepaid Kreditkarte in der jeweiligen Währung zu beantragen. Zudem fällt bei der Swiss Bankers Travel Mastercard im Gegensatz zu den Konkurrenzprodukten keine Bearbeitungsgebühr für den Einsatz im Ausland an, was sie für Kartenzahlungen auf Reisen sehr attraktiv macht.

Darüber hinaus kommt die Travel Prepaid Mastercard ohne Jahresgebühr daher, was sie zu einer attraktiven gratis Kreditkarte macht. An anderer Stelle fallen zwar Gebühren an, aber die Gebührenstruktur ist sehr transparent: Der Bargeldbezug erfolgt zu einem festen Preis und ist nicht an die Höhe der Auszahlung gebunden. Im Inland fallen bei Abhebungen am Bancomat 5 Franken/US-Dollar/Euro (je nach Version) an, im Ausland 7.50 Franken/US-Dollar/Euro. Damit können böse Überraschungen bei hohen Abhebungen vermieden werden.

Ein weiterer Vorteil ist auch hier die schnelle Aufladung der Travel Prepaid Mastercard über die App des Kartenanbieters: innerhalb von 15 Minuten soll das Guthaben auf der Karte verfügbar sein. Per Überweisung dauert es zwei bis drei Arbeitstage. Wer also kurzfristig Bargeld benötigt, kann mithilfe der Travel Prepaid Mastercard schnell und unkompliziert an US-Dollar, Euro oder Franken kommen. Das Limit für die Kartenaufladung beträgt bei dieser Prepaid Kreditkarte 10’000 Franken/US-Dollar/Euro. Durch die Abrechnung in Landeswährung können Inhaber der Travel Prepaid Mastercard teure Umrechnungskurse der Hausbank oder schlechte Wechselkurse am Flughafen umgehen.

Ein Vorteil, der für eine kostenlose Kreditkarte wirklich unüblich ist und durch den man bei geschicktem Einsatz eine Menge Geld sparen kann, ist die inkludierte Hotelcard. Diese verschafft einem in über 600 Hotels in der Schweiz und in den Nachbarländern satte Rabatte von bis zu 50 Prozent. Die Buchungen können dabei ganz leicht online vorgenommen und später im Hotel per Travel Mastercard bezahlt werden.

Zu guter Letzt sollte nicht unerwähnt bleiben, dass die Travel Prepaid Kreditkarte für diverse Formen des Mobile Payments ausgestattet ist. Sie ist kompatibel mit Apple Pay, Samsung Pay, Google Pay, Garmin Pay, Fitbit Pay, und sogar SwatchPAY!.

Die Nachteile der Swiss Bankers Travel Prepaid Mastercard

Wie bei vielen gratis Kreditkarten, gibt es aber auch bei der Travel Prepaid Mastercard einige Nachteile, die nicht unerwähnt bleiben dürfen. Der grösste Nachteil der Travel Prepaid Mastercard ist trotz ihrer Übersichtlichkeit sicher die Gebührenlage: mit einem Franken je Transaktion im Geschäft und 5 Franken/Euro/US-Dollar je Bargeldbezug im Inland und 7.50 Franken/Euro/US-Dollar im Ausland erreicht man schnell die Grenze, an der es günstiger wäre eine teurere Kreditkarte komplett ohne Fremdwährungsgebühr zu bestellen. Dazu kommen noch die Aufladegebühren in Höhe von 1.5 Prozent des Aufladebetrags. Bei der Ladung per Banküberweisung fällt keine zusätzliche Gebühr an, bei Ladung per Kreditkarte jedoch eine zusätzliche Fremdgebühr von ebenfalls 1.5 Prozent. Wer seine Travel Prepaid Mastercard mit einer PostFinance Karte aufladen möchte, muss sogar mit 6 Schweizer Franken an zusätzlichen Gebühren rechnen.

Für kurze Trips in die USA kann sich die US-Dollar-Version lohnen, wer aber mehrfach Abhebungen tätigt oder im Ferienland regelmässig mit der Karte bezahlen möchte, sieht die Gebühren sich anhäufen. Weiterhin bietet die Karte sich nur für Reisende in europäischen Nationen, sowie für die USA an. Sollte man in Japan Yen benötigen oder in Mexiko Pesos ist die Travel Prepaid Mastercard hierfür nicht gedacht und verliert einige ihrer Vorteile.

Die Swiss Bankers Prime Mastercard

Die Swiss Bankers Prime Prepaid Kreditkarte unterscheidet sich im Grossen und Ganzen kaum von der Travel Version. Die Feinheiten, durch welche sie vom Herausgeber auch als Premiumprodukt beziehungsweise “exklusive Prepaid Kreditkarte” vermarktet wird, werden dennoch kurz herausgestellt. Wenn man das Wort “Premium” in Zusammenhang mit einer Kreditkarte hört, ist die erste Assoziation womöglich eine hohe Jahresgebühr gepaart mit einem umfangreichen Leistungsportfolio. Beides findet man bei der Prime Prepaid Kreditkarte nicht. Zunächst ist sie ohne Jahresgebühr zu erhalten, geht in ihren Leistungen aber kaum über die Travel Karte hinaus. Lediglich das Aufladelimit ist doppelt so hoch. Statt 10’000 Franken/Euro/US-Dollar, kann diese Karte mit 20’000 Franken/Euro/US-Dollar aufgeladen werden. Was sie aber zu ihrer “Exklusivität” bringt, ist der Punkt, dass sie nicht wie die anderen Modelle bei vielen Verkaufsstellen wie Banken, PostFinance oder den SBB erhältlich sind, sondern lediglich von ausgewählten Privatbanken herausgegeben werden.

Leider wird an keiner Stelle weiter ausgeführt, welche ausgewählten Privatbanken die Karte herausgeben, sodass es schwer einzuschätzen ist, wie einfach sie zu erhalten ist. Da sie ansonsten in allen Punkten wie der Gebührenstruktur, den Beiträgen und Währungen der Travel Prepaid Kreditkarte gleicht, wird an dieser Stelle nicht weiter auf die Swiss Bankers Prime Prepaid Kreditkarte eingegangen.

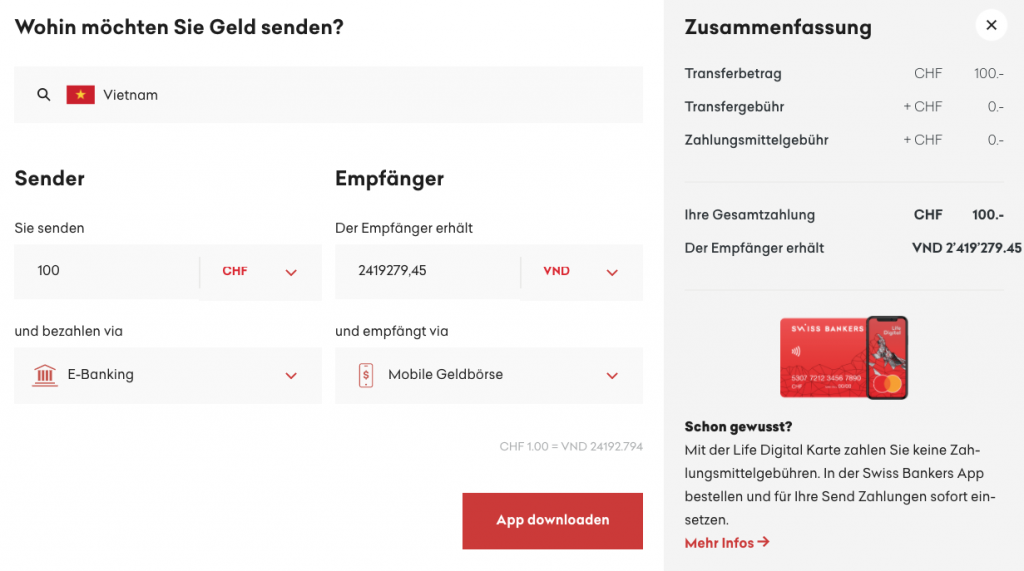

Swiss Bankers Send – Geldtransfer

Die Anwendung Swiss Bankers Send ist zwar in dem Sinne keine Kreditkarte, allerdings bietet die Herausgeberin hiermit einen attraktiven Weg an, zu geringen Gebührensätzen oder sogar kostenlos Geld ins Ausland zu versenden.

Über die Swiss Bankers App kann man mit Send Geld auf Mastercard Kreditkarten oder aber auch andere Geldempfangskanäle wie mobile Geldbörsen oder Bankkonten senden. In Zukunft soll auch die Bargeldabholung durch den Empfänger eingerichtet werden. Aktuell ist der Geldtransfer in 27 Länder möglich, der Service wird aber immer weiter ausgeweitet. Die Gebührenstruktur ist dabei sehr transparent und übersichtlich. Im Berechnungstool kann man direkt sehen, wie hoch die anfallenden Gebühren sein werden. Aktuell läuft eine Aktion, bei der keine Transaktionsgebühren anfallen, wenn eine Swiss Bankers Karte oder das E-Banking als Zahlungsmittel eingesetzt werden.

Alles, was man für die Transaktion braucht, sind der Name des Empfängers und eine Kartennummer. Innerhalb von 30 Minuten wird der Betrag bei einer Überweisung auf eine andere Mastercard beim Empfänger eingehen.

Swiss Bankers Send

- Internationaler Geldtransfer per App

- Geldtransfer auf Mastercard Kreditkarten, Bankkonten uvm. möglich

- Attraktive Wechselkurse

- Verfügbarkeit innerhalb von 30 Minuten

Lohnt sich eine Swiss Bankers Prepaid Kreditkarte?

Wie bei fast allen Kreditkarten gibt es auf diese Frage natürlich keine eindeutige Antwort, da jeder Nutzer andere Präferenzen hat. Zunächst stellt sich natürlich die Frage, ob eine Prepaid Kreditkarte generell die richtige Wahl ist. Doch wenn man sich dafür entschieden hat, dass einem die Kostenkontrolle sehr am Herzen liegt und die Schuldenfalle definitiv umgangen werden kann, so sind die Karten von Swiss Bankers sicherlich keine schlechte Wahl.

Life Prepaid Mastercard

- keine Ladegebühren

- keine Zahlungsgebühren

- schnelles Aufladen per App

- mobile Zahlungsoptionen

- Online-Beantragung ohne Bonitätsprüfung

- als digitale Version erhältlich

Generell lässt sich zu den Prepaid Kreditkarten der Swiss Bankers nämlich sagen, dass wenn man grossen Wert auf eine Prepaid Karte legt, diese Modelle sich insbesondere durch die einfache und schnelle Möglichkeit aufzuladen, hervorheben. So steht man nicht vor der ungünstigen Situation etwa auf einer Reise kein Geld mehr auf der Karte zu haben.

Auch bietet Swiss Bankers mit den drei Prepaid Modellen schon ein breites Portfolio an unterschiedlichen Nutzungsmöglichkeiten. Dabei eignet sich die Travel Prepaid Kreditkarte selbstverständlich am besten für Personen, die auf Reisen ihre Kosten unter Kontrolle haben möchten, wobei hier auch nicht generalisiert werden kann. Wer zum Beispiel hauptsächlich in den asiatischen Raum reist, für den ist eine Karte, die in US-Dollar oder Euro erhältlich ist vermutlich nicht die beste Wahl. Ähnlich zur Travel Karte ist auch die Prime Prepaid Kreditkarte, die lediglich ein höheres Ladelimit hat. Da sie allerdings nur bei ausgewählten Privatbanken, die nicht näher definiert sind, erhältlich ist, kann keine konkretere Empfehlung für diese Karte ausgesprochen werden. Die Life Prepaid Kreditkarte hingegen eignet sich für Personen, die ausschliesslich Umsätze im Inland tätigen und somit für Nutzer, denen die Prepaid Funktion wirklich wichtig ist, denn ansonsten könnte man sich auch für eine andere Kreditkarte entscheiden, die gegebenenfalls ohne Jahresgebühr oder mit einem umfangreicheren Vorteilspaket daherkommt.

Daher ergibt es auf jeden Fall Sinn noch einen Blick auf Alternativen zu den Prepaid Kreditkarten von Swiss Bankers zu werfen.

Was sind die Alternativen zu den Swiss Bankers Prepaid Kreditkarten?

Auch wenn man gerade mit den kostenlosen Prepaid Karten von Swiss Bankers gerade in Bezug auf die volle Kostenkontrolle nicht viel falsch machen kann, ist es dennoch lohnenswert auch andere Kreditkarten zu beachten. Denn der wohl wichtigste Nachteil einer Prepaid Kreditkarte im Allgemeinen ist, dass diese Euch im Prinzip keine zusätzlichen Benefits bringt, ausser der Möglichkeit damit zu bezahlen. Dass Ihr für diesen Vorteil unter Umständen auch noch Gebühren entrichten müsst, macht eine Prepaid Karte generell nicht unbedingt attraktiver. Deswegen zeigen wir Euch hier noch einige Alternativen auf, die zum Teil noch einige Zusatzleistungen mit sich bringen.

Alternative kostenlose Kreditkarten

Wenn es einem lediglich um eine günstige beziehungsweise gratis Kreditkarte geht, lohnt es sich nach Optionen zu schauen, bei denen es monetäre Rückvergütungen oder Optionen zum Sammeln von Punkten gibt. Denn dadurch werden mit der Karte getätigte Umsätze mitunter noch entlohnt, was einem mehrere hundert Franken an Ersparnis einbringen kann. Im Bereich der Cashback Kreditkarten ist eines der attraktivsten Modelle sicherlich das Swisscard Cashback Cards Duo, bei welchem man am Ende eines Jahres bis zu 1 Prozent seiner Umsätze rückvergütet bekommt.

Wer den Grossteil seiner Ausgaben im Inland tätigt und ab und an gerne die Detailhändler Coop oder Migros besucht, für den könnten auch die kostenlose Migros Cumulus Mastercard oder die kostenlose Coop Supercard Kreditkarte eine gute Wahl sein. Hier hat man die Möglichkeit bei jedem Einkauf Punkte zu sammeln, die dann anschliessend in Prämien oder – zumindest bei den Coop Superpunkten – in Miles & More Meilen umgetauscht werden können.

Alternative Kreditkarten fürs Ausland

Gerade die Travel Prepaid Karte wird von vielen Personen nachgefragt, die eine gute Zahlungsoption auf Reisen suchen und am Ende der Ferien keine bösen Überraschungen bei der Auswertung der Kontobewegungen haben wollen. Hier kann eine Prepaid Kreditkarte durchaus sinnvoll sein, jedoch gibt es noch andere Karten, die zudem noch durch weitere Services einen Mehrwert versprechen.

Hier bietet es sich an, einen Blick auf die N26 Mastercard zu werfen, welche kostenlos ist und bei der keine zusätzlichen Gebühren im Ausland anfallen. So könntet Ihr Bargeld beziehen, ohne bei jeder Abhebung 7.50 Schweizer Franken zahlen zu müssen. Auch empfehlenswert ist das DKB Girokonto, das Euch auch mit Wohnsitz in der Schweiz ein kostenloses Konto mit einer deutschen IBAN verschafft. Damit könnt Ihr kostenfreie Zahlungen in Fremdwährungen als auch gebührenfreier Bargeldbezug innerhalb der Eurozone nutzen.

Wer oft auf Reisen ist, sollte einen Blick auf unsere Premium Reisekreditkarten werfen. Dank zusätzlicher Versicherungen und der Möglichkeit Meilen oder Punkte zu sammeln gibt es da sehr attraktive Optionen!

Unser Fazit zu den Swiss Bankers Prepaid Kreditkarten

Im Bereich der Prepaid Kreditkarten gehören die Produkte der Swiss Bankers mit Sicherheit zu den attraktivsten. Die Kreditkarten sind allesamt sehr digital aufgestellt und bieten flexible Einsatzmöglichkeiten bei voller Kontrolle der Ausgaben. Jedoch fallen je nach Modell unterschiedlich hohe Gebühren an – sei es im Rahmen der Jahresgebühr oder für Transaktionen. Bevor Ihr Euch also für eine der Kreditkarten entscheidet, solltet Ihr genaustens prüfen, wie sich die Gebühren mit den eigenen Ausgaben aufrechnen oder ob doch ein anderer Kartentyp besser zu Euren persönlichen Bedürfnissen passt.

Häufig gestellte Fragen zu den Swiss Bankers Prepaid Kreditkarten

Prepaid Kreditkarten haben den grossen Vorteil, dass sie einem die volle Kostenkontrolle und finanzielle Übersicht ermöglichen. Man kann nur so viel ausgeben, wie eingezahlt ist. Ausserdem sind sie viel leichter zugänglich als herkömmliche Kreditkarten, da man in der Regel keiner Bonitätsprüfung standhalten muss. Auch Minderjährige können somit in den Genuss des international gängigsten Zahlungsmittels kommen.

Es kommt auf das Modell an. Die Travel sowie die Prime Prepaid Kreditkarten verlangen keine Jahresgebühr, die Life Prepaid Kreditkarte kommt hingegen mit einer Jahresgebühr von 45 Schweizer Franken für die normale Version und 34.80 Schweizer Franken für die Digital Version daher. Dafür unterscheiden sich die Gebührensätze an anderer Stelle dann wieder.

Ja, auch hier kommt es aber ganz auf das gewählte Modell an. Während bei den kostenlosen Karten Transaktionsgebühren anfallen, so kann man die Life Prepaid Kreditkarte ohne weitere Gebühren zur Zahlung einsetzen. Beim Bargeldbezug fallen bei allen drei Modellen feste Gebührensätze an.

Das kommt ganz auf die eigenen Präferenzen und das Nutzungsverhalten an. Reist man viel im europäischen Raum, kann sich die Travel Karte lohnen. Ist man hauptsächlich in der Schweiz unterwegs, kann die Life Karte die bessere Wahl sein. Alle Details und für welchen Typ sich welche Karte lohnt, erfahrt Ihr im Guide.